Инвестиции в Форекс: куда вложить деньги

Форекс — самый популярный финансовый рынок в мире. По этой причине толпы желающих урвать кусок денежного пирога ежедневно приходят сюда в надежде на удачу. Трейдеры изучают стратегии, инструменты, проводят анализ, и часть спекулянтов добивается успеха, а часть уходит ни с чем. Но существует и третья категория — те, кто решает остаться на рынке, но не торговать самостоятельно, а получать прибыль, используя инвестиции в Форекс.

Что такое инвестиции в Форекс

Под этим термином подразумевается вложение средств с целью получения дохода с валютного рынка без знаний и непосредственного участия в процессе торговли. Сюда относятся следующие схемы:

- Доверительное управление.

- Социальный трейдинг и его разновидности (копирование сигналов и стратегий).

- Инвестиционные портфели.

- Структурные продукты.

- Форекс-советники и роботы.

С чего начать

В первую очередь изучить рынок услуг Forex инвестиций и, тщательно проанализировав преимущества и недостатки каждой схемы, выбрать для себя один или несколько подходящих вариантов. Далее ознакомиться со списком брокеров, предоставляющих доступ к услуге.

К выбору форекс-брокера нужно подходить не менее аккуратно, все финансовые операции проходят через него. Обратить внимание полезно на такие моменты:

- Возраст компании.

- Регуляция.

- Наличие положительных отзывов.

- Комиссия, сроки и способы ввода-вывода денег.

После регистрации Личного кабинета нужно верифицировать аккаунт.

Лучше пройти проверку до внесения первого депозита, чтобы избежать неприятных сюрпризов и задержек при выводе полученной прибыли.

Схемы инвестирования

Обычно форекс ассоциируется с трейдингом. Действительно, это самый распространенный вид заработка здесь, и когда человек слышит это слово, он почти всегда считает, что речь идет о торговле валютой с кредитным плечом. Однако существует несколько способов вкладывать деньги.

Доверительное управление и ПАММ-счета

Словосочетание «доверительное управление на форекс» содержит определение продукта. Инвестор передает средства в управление трейдеру. Эта схема инвестирования в Форекс реализована через систему ПАММ-счетов, которую предоставляет форекс-брокер, не принимая при этом участия в работе со средствами клиента. ПАММ-счет (от английской аббревиатуры PAMM — Percentage Allocation Management Module) — это торговый аккаунт трейдера, который пополняется капиталом привлеченных пользователей. После чего опытный спекулянт начинает совершать сделки, предварительно оговорив условия для подключения инвесторов к счету:

- Минимальная сумма вложений.

- Правила распределения прибыли, полученной от торговли.

- Частота распределения дохода.

- Условия досрочного вывода активов.

- Временной порог подачи заявок на подключение (раз в минуту, в час, в день и так далее).

Для упрощения процесса выбора брокер формирует рейтинг управляющих, основанный на доходности, и предоставляет базовую информацию о параметрах работы ПАММ-счета:

- Срок его существования (возраст).

- Степень агрессивности торговли.

- Прибыль и просадка за все время и за любой отдельный период.

- Количество инвесторов и общая сумма вложений.

- Собственный капитал управляющего.

- Параметры кредитного плеча.

Каждому счету в рейтинге присваиваются коэффициенты, оценивающие эффективность торговой стратегии.

Задача трейдера — торговать с прибылью, а всю работу по расчету с инвесторами сервис выполняет автоматически.

При поиске управляющего трейдера стоит опираться на уровень доходности и другие показатели для выбора лучшего варианта по параметру риск-прибыль. После вложения денег остается ждать окончания отчетного периода и получения своей доли (предполагаемой) прибыли. В случае досрочного вывода средств инвестор лишается дохода за текущий период, а иногда еще выплачивает процент от выводимой суммы в качестве штрафной санкции.

Для диверсификации рисков инвестор может сформировать собственный портфель из ПАММ-счетов, сочетая разные параметры риска и доходности. Либо воспользоваться готовым решением «ПАММ-портфель», которое предлагают некоторые площадки.

Плюсы:

- Все расчеты производятся через форекс-брокера.

- Трейдер заинтересован в успешной торговле, потому что только в этом случае он получает прибыль.

- Объективный рейтинг ПАММ-управляющих на сайте брокера.

Минусы:

- Показатели предыдущей доходности не гарантируют ее в будущем.

- Инвестор делит с управляющим не только прибыль, но и убытки.

- Невозможность срочного вывода средств со счета в случае необходимости.

- Закрытость процесса — инвестор не видит торговли, только результат.

Социальный трейдинг

Очередное нововведение в сфере инвестирования на Форекс, пришедшее с запада, — социальный трейдинг. Он представляет собой копирование на торговом счете клиента сделок другого (других) трейдеров.

Инвестор, зарегистрировавшись на площадке копирования сигналов, выбирает спекулянта или стратегию и подключает свой счет. Все сделки, открытые у лидера провайдера, автоматически открываются на счету инвестора.

В некоторых случаях можно получать сигнал об открытии сделки, а решение о ее дублировании принимать самостоятельно (полуавтоматическое копирование).

Поставщик сигналов получает от последователей комиссию, либо фиксированную плату за свои сигналы.

Плюсы:

- Прозрачность — подписчик видит каждую сделку.

- Контроль — если сделка окажется неудачной, он может закрыть ее, либо изменить параметры стоп-лосса и тейк-профита.

- Возможность копирования нескольких провайдеров на одном счете.

- Регулирование рисков путем настройки объема копируемых сделок.

- Отсутствие ограничений — допустимо в любой момент отказаться от подписки и вывести средства со счета.

Минусы:

- Вероятны технические задержки в поставке сигналов, что может отрицательно сказаться на результате применения скальпинг-стратегий.

- Наличие комиссии за услуги.

Инвестиционные портфели

Традиционно под инвестиционным портфелем подразумевают совокупность финансовых активов, составляющих доход. На форекс это готовый продукт отдельных брокеров, в котором в зависимости от срока действия собраны инструменты с различной степенью риска и доходности. На валютном рынке встречается нечасто, его свойства в разных компаниях отличаются.

Схему инвестирования можно определить как некий симбиоз доверительного управления и социального трейдинга. Но есть одно существенное отличие: инвестиционный портфель формирует брокер, а не клиенты-трейдеры.

Команда аналитиков отбирает инструменты и позиции, открытые управляющим, переносит на подключенный к услуге инвесторский счет. Инвестор получает аналитическую поддержку и, если считает нужным, регулирует открытые позиции. В конце периода действия портфеля он получает отчет о его эффективности.

Чтобы стать обладателем этой услуги у определенного брокера, нужно зарегистрировать счет на его сайте и выбрать соответствующую опцию.

Несколько портфелей на сайте MaxiMarkets

Плюсы:

- Диверсификация рисков в одном инструменте.

- Выбор консервативного, умеренного или агрессивного портфеля в зависимости от стратегии инвестирования.

- Контроль над инструментами в портфеле.

Минусы:

- Отсутствие гибкости, необходимой в условиях быстро меняющегося валютного рынка.

- Недостаточная популярность продукта на рынке СНГ ограничивает выбор.

Структурные продукты на Форекс

Структурированный или структурный продукт — наименее рисковый вариант инвестиции в Форекс. Такое снижение связано с соответствующим уменьшением доходности.

Структурный продукт составной. Большая его часть (80-90%) называется защитной. Она сохраняет вклад инвестора в первоначальном состоянии путем вложения в базовый низкодоходный актив, например, депозит в банке. Оставшаяся, рисковая часть инвестиций становится рабочей лошадкой и вкладывается в активы с высокой доходностью: ценные бумаги, металлы, индексы.

Таким образом, общий потенциальный доход может быть очень высоким. С другой стороны, если вторая часть продукта потеряна, защитная доля вклада перекроет убыток, и инвестор останется при своих. Конечно, существует вероятность потери и защитной доли, но она крайне мала.

Инвестируя в структурный продукт, можно настроить параметры риск/доходность, изменяя пропорции каждой из долей.

Цель вложения в структурный продукт — получить потенциально больший доход, чем при обычном инвестировании в низкодоходный актив, сохранив при этом комфортный риск-менеджмент. При этом нужно учитывать положительные и отрицательные стороны инструмента.

| Плюсы | Минусы |

|---|---|

| Низкий, заранее ограниченный риск | Комиссия, которую возьмет компания за работу над структурным продуктом, может снизить итоговую прибыль |

| Потенциально высокая прибыль | Непопулярный продукт на рынке форекс |

Форекс-советники и роботы

Автоматическая торговля на Форекс популярна среди трейдеров. Каждый хотя бы раз пробовал переложить рутину на плечи бездушного алгоритма. Те, кому удалось найти рабочий советник и подобрать к нему настройки, перешли из рядов трейдеров к инвесторам.

Форекс-советник — это торговая стратегия или система, написанная на языке для Metatrader или другого терминала (часто MQL4 или MQL5).

После установки терминал может автоматически совершать сделки и вести торговлю по заложенному алгоритму. Может работать в полуавтоматическом режиме, подавая сигналы, оставляя окончательные решения по сделке на усмотрение владельца счета.

Для бесперебойной работы советника требуется постоянно открытый, подключенный к сети торговый терминал. Проблема решается его установкой на удаленном сервере.

Роботов много, есть платные и бесплатные. Но найти что-то стоящее среди такого разнообразия, не зная тонкостей продукта, сложно. Советник, как и трейдер, может хорошо показать себя в текущих торговых условиях, а завтра довести счет до маржин-колла. Чтобы подстраивать робота под изменения рынка, необходимо периодически его оптимизировать — подбирать и корректировать настройки.

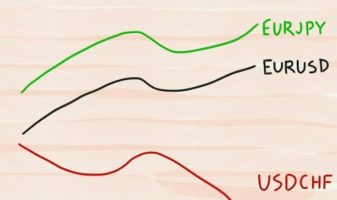

Робот может работать у любого форекс брокера, разрешающего автоматическую торговлю. Поэтому брокера и тип счета нужно выбирать под параметры торговой системы, заложенной в советнике. Если это долгосрочная система типа carry trade, то подойдут брокеры, у которых есть безсвоповые счета. Если робот-скальпер — счета с минимальными значениями спреда и скоростью исполнения ордеров и так далее.

Также для работы с советниками хорошо, если у брокера есть собственные VPS сервера.

Плюсы:

- Тщательно протестированная торговая система и рабочий алгоритм могут приносить хорошую доходность при ограниченном риске.

- Контроль над торговлей. Так как советник установлен на счете инвестора, его можно остановить, закрыть убыточные позиции.

Минусы:

- Невозможность заранее рассчитать доходность.

- Необходимость постоянной оптимизации алгоритма.

- Многие советники требуют отслеживания выхода важных новостей и отключения их на это время.

- Отсутствие человеческого фактора при форс-мажорной ситуации на рынке может принести заметный убыток на счете.

- Дополнительно требует удаленного сервера, либо постоянно (24/5) включенный компьютер.

Читайте также: Роботы для Форекс — торговые советники для заработка на бирже: лучшие автоматизированные программы для торговли бесплатно

Лучшие Форекс-брокеры для инвестирования

При определении лучшего Форекс-брокера для инвестиций, кроме основных параметров, определяющих его профессионализм, следует отталкиваться от выбранного продукта.

- MaxiMarkets — одна из немногих брокерских площадок, где можно приобрести инвестиционный портфель. В Личном кабинете инвестор найдет не менее 7 готовых портфелей для своей инвест-стратегии.

Выгодно ли инвестировать в Форекс

Оборот валютного рынка составляет триллионы долларов ежедневно. Остаться в стороне от таких перспектив сложно. Конечно, инвестировать в Форекс выгодно, и рынок дает для этого много возможностей. Доходность может превысить прибыль по другим активам.

Риски при инвестициях в Форекс

Форекс — самый высоколиквидный и высокорискованный рынок. Поэтому инвестиции в него в любом виде будут рисковыми. Если инвестор решил вложить деньги в Форекс, он должен быть готов к потерям как финансово, так и к психологически. Однако если совмещать несколько схем и стратегий инвестирования, тщательно подходить к выбору брокера и продукта, не забывая о главном правиле — диверсификации, можно добиться значительного снижения рисков.

Выводы

Инвестиции помогут стать финансово независимым в перспективе. Валютный рынок — подходящее место для вложения денег с целью получения больших доходов. Но здесь важно снизить ожидания. Большие цифры и высокие проценты, которые показывает рынок, могут лишить трезвого мышления. Но если подходить к инвестициям в Форекс с холодной головой, можно добиться успеха.

Ваш комментарий будет первым.